La Sociedad Anónima (S.A.) panameña es un pilar fundamental para la inversión global, reconocida por su robustez legal, flexibilidad operativa y ventajas fiscales únicas. Regida por la Ley 32 de 1927 —y reforzada por reformas como la Ley 254 de 2023 (sustancia económica) y la Ley 129 de 2020 (transparencia)—, esta estructura es la preferida de multinacionales, fondos de inversión y emprendedores. A continuación, un análisis exhaustivo de sus beneficios, requisitos y estrategias para maximizar su potencial.

1. Beneficios Exclusivos de las Sociedades Anónimas en Panamá

A. Ventajas Fiscales sin Paralelo

- Régimen Territorial:

- Cero Impuestos sobre Ingresos Extranjeros: Las S.A. solo tributan por actividades económicas realizadas dentro de Panamá. Ingresos generados en el exterior (dividendos, royalties, intereses, servicios) están 100% exentos de impuesto sobre la renta.

- Exención de IVA y Retenciones:

- Transacciones internacionales (venta de bienes, servicios digitales) no están sujetas a IVA.

- No hay retención en la fuente para pagos a no residentes, ideal para estructurar royalty streams o dividendos.

- Tratados de Doble Tributación (TDT):

- Panamá tiene TDT con 24 países, incluyendo México, España, Portugal, Singapur y Emiratos Árabes Unidos. Estos acuerdos evitan la doble imposición y reducen tasas de retención.

- Caso de Uso: Una S.A. panameña con operaciones en México puede aplicar una tasa reducida del 10% (vs. 25%) en impuestos sobre dividendos, gracias al TDT.

B. Confidencialidad y Protección de Activos

- Anonimato de Accionistas y Beneficiarios:

- Los nombres de los titulares no figuran en registros públicos. Solo el agente residente y el directorio tienen acceso a esta información, protegida por el Artículo 39 de la Ley 32.

- Inmunidad ante Demandas Extranjeras:

- Los tribunales panameños no reconocen sentencias judiciales extranjeras contra S.A. locales, salvo tratados específicos. Esto protege activos de embargos o litigios internacionales.

C. Flexibilidad Operativa y Costos Reducidos

- Capital Social Adaptable:

- Sin Mínimo Legal: El capital autorizado puede ser desde USD 1, aunque se recomienda USD 10,000 para fines comerciales.

- Acciones Sin Valor Nominal: Permiten emitir acciones sin especificar un valor facial, facilitando la redistribución de capital.

- Gestión Remota:

- No se requieren reuniones físicas de accionistas o directivos. Las decisiones pueden adoptarse por correo electrónico o plataformas digitales.

- Directores y Accionistas Internacionales: No hay restricciones de nacionalidad o residencia.

- Costos de Mantenimiento Competitivos:

- Impuesto Anual: USD 300, independientemente del capital o ingresos.

- Honorarios de Agente Residente: Aproximadamente USD 500-1,000 anuales, incluyendo servicios de custodia de documentos.

2. Proceso de Constitución: Detalles y Mejores Prácticas

A. Reserva de Nombre y Documentación

- Naming Rules:

- Evitar términos como «Bank», «Trust» o «Insurance» sin autorización previa.

- Nombres en cualquier idioma, pero con traducción al español para el registro.

- Estatutos Sociales (Bylaws):

- Objeto Social Amplio: Redactar cláusulas genéricas (Ej.: «realizar cualquier actividad lícita») para evitar modificaciones futuras.

- Cláusulas Antidilución: Proteger a accionistas mayoritarios en emisiones de nuevas acciones.

B. Requisitos Post-Registro

- Libros Corporativos:

- Acta de Directorio: Nombrar al menos 3 directores (pueden ser personas jurídicas).

- Registro de Acciones: Detallar emisiones, transferencias y titulares. Los libros pueden mantenerse en Panamá o en el extranjero.

- Sustancia Económica (Ley 254):

- Empresas «Relevantes»: Si la S.A. realiza actividades como holding financiero, leasing, distribución o propiedad intelectual, debe:

- Tener oficina física en Panamá.

- Contratar empleados locales (al menos 2 a tiempo completo).

- Incurrir en gastos operativos proporcionales a sus ingresos.

- Sanciones por Incumplimiento: Multas de USD 5,000-100,000 y posible disolución.

- Empresas «Relevantes»: Si la S.A. realiza actividades como holding financiero, leasing, distribución o propiedad intelectual, debe:

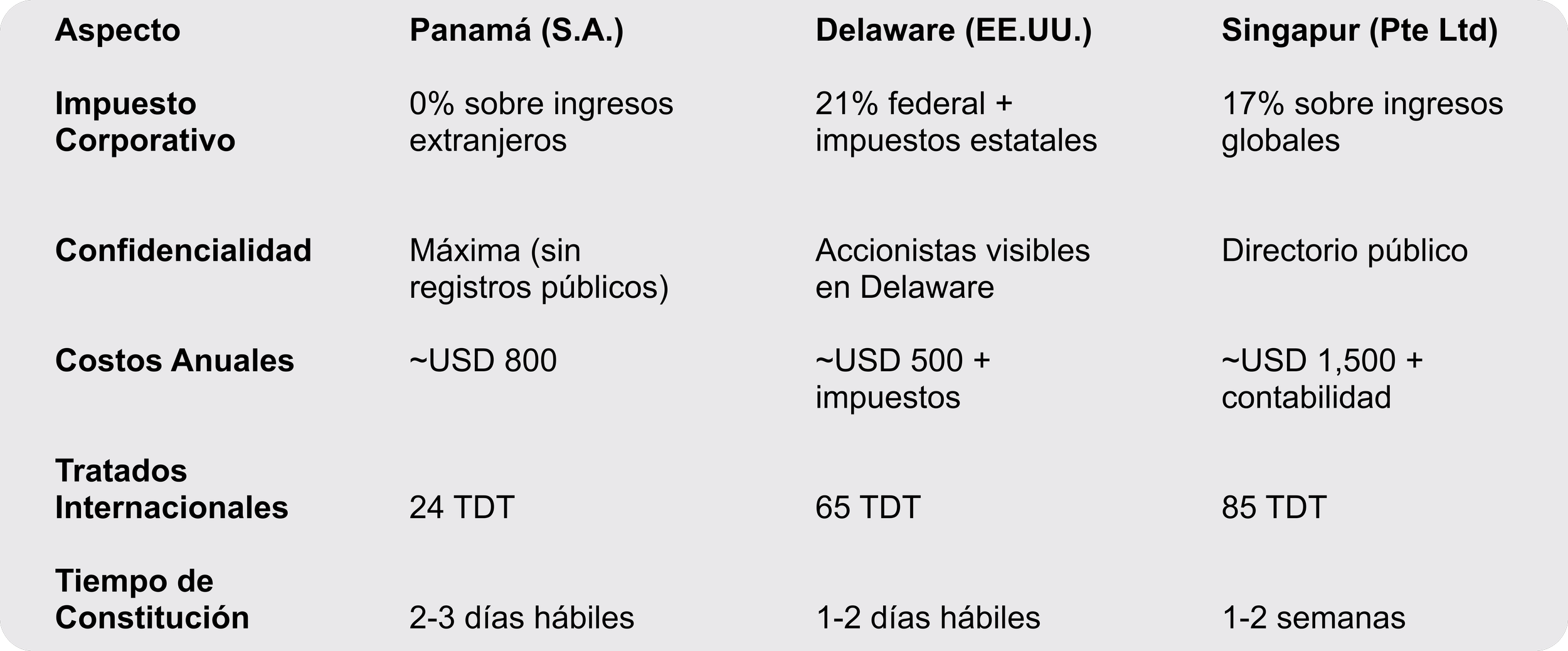

3. Comparativa con Otras Jurisdicciones: ¿Por Qué Panamá?

4. Estrategias Avanzadas para Maximizar Beneficios

A. Estructuras Multinivel

- Holding Panameña:

- Controlar subsidiarias en Latinoamérica, Asia o Europa, centralizando dividendos libres de impuestos.

- Fideicomisos (Trusts):

- Transferir acciones de la S.A. a un trust panameño para blindar activos de litigios o planificar sucesiones.

B. Optimización de Propiedad Intelectual

- Licenciamiento Cross-Border:

- Una S.A. panameña puede poseer marcas o patentes, licenciándolas a filiales operativas en otros países. Los royalties recibidos están exentos en Panamá.

C. Cumplimiento Global (AML/CFT)

- Reporte de Beneficiarios Finales:

- Desde 2021, las S.A. deben reportar anualmente a la SSA los datos de beneficiarios finales (nombre, DNI, dirección). Esta información es confidencial y no pública.

5. Riesgos y Mitigación

- Listas Grises Internacionales:

- Panamá ha sido señalado por grupos como el GAFI por opacidad. Sin embargo, desde 2023, el país cumple plenamente con estándares FATF.

- Solución: Evitar actividades de alto riesgo (Ej.: criptomonedas sin licencia) y mantener transacciones auditables.

- Cambios Legislativos:

- La Ley 254 (sustancia económica) exige mayor presencia física. Mitigue esto contratando servicios de back office locales (Ej.: oficina virtual, secretarias).